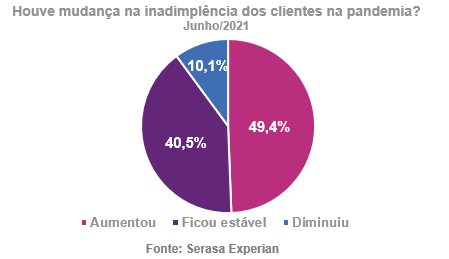

Uma pesquisa especial da Serasa Experian, feita em junho de 2021, revelou que cinco em cada dez (49,4%) micro, pequenas e médias empresas brasileiras identificaram crescimento da inadimplência de seus clientes (consumidores e empresas) na pandemia. 45,2% desses empreendedores calcularam que este aumento na falta de pagamento de seus clientes foi de mais de 50% no período.

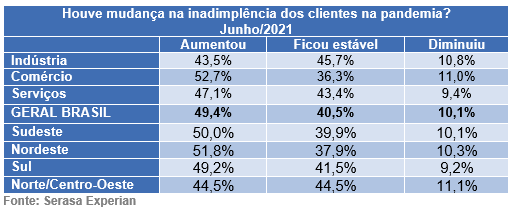

Na pesquisa realizada em junho, entre as micro, pequenas e médias empresas que sentiram o aumento da inadimplência de seus clientes na pandemia, o comércio se destacou, relatando um crescimento de 52,7%. Na visão por regiões, o Nordeste também apareceu na liderança, com alta de 51,8%, resultado acima da média nacional. Confira abaixo todos os detalhes sobre os demais segmentos e regiões:

O levantamento também mostrou que, antes da pandemia, 66,8% das empresas de menor porte costumavam cobrar as dívidas em aberto presencialmente. Agora, a estratégia que elas preferem para tentar recuperar a dívida é por meio de carta ou telefone (52,1%), seguido pelas plataformas digitais (13,2%).

De acordo com o vice-presidente de Pequenas e Médias Empresas e Identidade Digital da Serasa Experian, Cleber Genero, é fundamental que as empresas invistam em métodos eficientes para recuperar o dinheiro e manter o fluxo de caixa equilibrado.

“É um momento muito delicado para todos, mas é importante que os empreendedores continuem mantendo contato com seus clientes inadimplentes, pois essa aproximação muitas vezes facilita o recebimento das contas evitando prejuízos aos negócios. Sabemos que é bastante desafiador estabelecer um processo de cobrança funcional, no entanto, conhecer a carteira de clientes e o melhor canal de contato de acordo com o perfil de cada um é a forma mais adequada de começar”, diz Genero.

Além disso, ainda segundo o executivo, também é essencial pensar no passo anterior, ou seja, ter boas estratégias no momento da concessão do crédito para identificar com mais segurança a probabilidade de pagamento de determinado cliente, evitando problemas e prejuízos financeiros aos negócios. Ferramentas disponíveis no mercado, como o Score 2.0 da Serasa Experian, ajudam a tornar a concessão de crédito mais eficiente e assertiva.

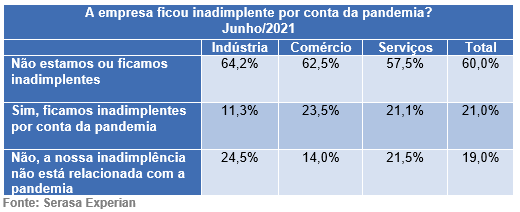

21% das PMEs ficaram inadimplentes por conta da pandemia

A pesquisa da Serasa Experian também mostrou que, por conta dos desafios da pandemia, a inadimplência se tornou uma realidade para 21% das micro, pequenas e médias empresas. O comércio lidera essa situação, veja na tabela abaixo a visão detalhada por segmentos:

Segundo o economista da Serasa Experian, Luiz Rabi, as empresas do comércio e serviços foram as que mais ficaram inadimplentes por causa da pandemia. Por terem um contato mais direto com o consumidor final, as medidas de distanciamento social, bem como os lockdowns, acabaram prejudicando bem mais estes setores do que a indústria, a qual ainda pode contar com o mercado externo para o direcionamento de seus produtos.

Rabi reforça ainda que a inadimplência funciona como uma cadeia e que, com a ponta final, isto é, as empresas comerciais e de serviços tornando-se mais inadimplentes, todo o ecossistema pode acabar se prejudicando. “Se o comércio e os serviços devem para os seus fornecedores, estes acabam incorporando tal aumento de custo em seus produtos.

Sendo assim, as MPMEs (micro, pequenas e médias empresas) vão pagar mais caro e repassar essa alta do valor para seus clientes finais. Mais ainda, se os seus clientes se tornam inadimplentes, os empreendedores terão de priorizar pagamentos que possibilitem a continuidade de sua operação, postergando outros pagamentos que julgarem menos relevantes. A chance desse processo virar uma bola de neve é alta”, acentua o economista da Serasa Experian.

Finanças problemáticas não preocupam só as empresas; como as pessoas podem cuidar de seu dinheiro?

De acordo com o Mapa da Inadimplência realizado pelo Serasa, em maio deste ano, cerca de 62,5 milhões brasileiros estavam endividados (quase 30% da população), com valor médio da dívida em R$ 3,9 mil.

Além disso, segundo uma pesquisa realizada pelo Instituto Paraná Pesquisas, em 2020 mais de 80% da população foi financeiramente impactada pela crise da pandemia. Para Gustavo Raposo, CEO fundador da Leve, fintech que trabalha com benefícios para o bem-estar financeiro de colaboradores, as pessoas costumam acreditar que o futuro sempre será melhor, mas é com esse pensamento que as complicações começam a aparecer. “Não temos o controle do futuro, nada garante que daqui há um mês eu tenha uma certa quantia de dinheiro disponível. Por isso, é essencial controlar nossos gastos pensando no orçamento atual e se planejar para possíveis imprevistos”, afirma Raposo.

Aprender com situações adversas é o que nos previne de cometer os mesmos erros no futuro. Confira cinco lições que a pandemia ensinou para se proteger de futuras crises:

Faça uma reserva de emergência

Uma pesquisa da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) aponta que mais da metade dos brasileiros entrou na crise sem reserva de emergência. Essa economia tem como objetivo ser um dinheiro guardado para garantir estabilidade durante períodos de escassez. A quantia deve cobrir todos os gastos mensais pessoais e necessários para sobrevivência durante um período de, no mínimo, seis meses.

Para saber quanto reservar, faça as contas do quanto você gasta em um mês para viver hoje, e multiplique esse valor por seis ou mais, de acordo com o tempo que faça sentido para a sua realidade, e procure juntar essa quantia. Separe os gastos importantes dos supérfluos, defina um valor mensal a ser poupado para atingir sua meta o quanto antes, escolha investimentos adequados ao seu perfil e mantenha o dinheiro como prioridade.

Durante a pandemia, aqueles que entraram na quarentena com uma reserva provavelmente passaram por menos problemas financeiros. Afinal, o valor destinado à estratégia é justamente para ser utilizado em situações como a atual.

Controle seu orçamento

O tabu sobre dinheiro ainda é real no Brasil e a falta da gestão do patrimônio é uma das causas principais e mais recorrentes de prejuízos na saúde financeira. É o que afirma um estudo realizado pelo Itaú em parceria com o Datafolha e a consultoria Box1824. A pesquisa revela que 46% dos brasileiros preferem nem olhar para a própria conta porque acreditam estar fazendo algo errado em termos financeiros.

Não é possível negligenciar o controle dos gastos, como o quanto de dinheiro que entra e sai todo mês e quais são os gastos fixos e extras, e ter um orçamento estável. Para a Leve, é no controle que se encontra a liberdade. Na visão dos especialistas da startup, que fazem um diagnóstico de cada colaborador no momento em que eles aderem à solução, o ponto mais crítico, inclusive entre funcionários de boa renda, é o planejamento. “Não é porque uma pessoa ganha bem que ela está bem financeiramente. A educação financeira é um gargalo na formação de todos os profissionais”, afirma Raposo, CEO da fintech.

Gaste menos do que você recebe

Hoje em dia, há uma cultura de consumo exagerado. Com muitas pessoas ainda mantendo uma mentalidade de “quem não tem dívida não tem nada vida”, a população brasileira tende a gastar mais do ganha. Sendo assim, outro ensinamento que fica é a importância de economizar.

Sem manter um orçamento que sobre no final do mês, todas as outras dicas deixam de fazer sentido. A quarentena mostrou a quantidade de compras desnecessárias que faziam parte do dia a dia de cada um. Agora, o primeiro passo é eliminá-las do extrato.

Não perca de vista os juros

Os juros compostos são um presente quando é você que está emprestando dinheiro para alguém, mas quando a situação é a inversa, eles podem, rapidamente, se tornar um pesadelo. Antes de adquirir um empréstimo, procure os menores juros do mercado — taxas muito altas vão complicar seu bem-estar financeiro.

Caso não consiga fugir do endividamento, há formas de renegociar seu crédito para taxas mais baixas, como transferir seu empréstimo para um banco ou startup que forneça juros mais baixos. Com parcelas menores, o pagamento poderá ser feito em um prazo maior, ajudando a quitar as contas e aliviar o orçamento.

Pense antes de comprar

Um hábito que é característico do ser humano é o comportamento de manada. Ele vem nos acompanhando ao longo de todos os séculos e hoje a realidade não é diferente. A tendência é que as pessoas reajam e tomem decisões de acordo com sua comunidade. Se todo mundo está comprando um carro, é provável que você queira comprar um também. Mas, até que ponto, esse gasto faz sentido para seus sonhos e metas?

A pandemia mostrou que muitas compras são feitas por impulso, com o intuito inconsciente de se acionar uma recompensa de alívio momentâneo. Além de pensar antes de gastar, é importante confirmar se o preço do produto ou do serviço é o melhor e mais barato. Andar de se tomar uma decisão, procurar outras opções e fornecedores pode trazer, em muitos casos, economias expressivas, que vão aliviar o bolso no final do mês.

Por Bruno Piai